Weitere ProReal-Produkte in Zahlungsverzug

AnlegerInnen im Forum Investmentcheck.Community beklagten sich letzte Woche über ausbleibende Zinsen bei verschiedenen ProReal-Angeboten. User „Arbab“ schrieb von Problemen beim ProReal Private 2 bis 11 und bei der Nachzahlung der Zinsen für das 4. Quartal 2023 beim ProReal Deutschland 7. Damit weitet sich das Spektrum säumiger Emittentinnen der One Group erheblich. Sehr bedenklich stimmt außerdem […]

-

AnlegerInnen tappen im Dunkeln

Liebe Leserinnen und Leser, sechs Monate nach dem Geschäftsjahresende 2023 sind nun auch schon wieder vorbei. Diese Frist steht im Vermögensanlagengesetz als Vorgabe zur Einreichung des Jahresabschlusses beim Bundesanzeiger. Wenn ich… weiterlesen

-

Kapitalmarkt in der Krise

Liebe Leserinnen und Leser, derzeit lese ich häufig die Überschrift, dass eine Insolvenzwelle durch Deutschland rollt. Bezogen auf den Kapitalmarkt kann ich das nur bestätigen. In über 30 Jahren Berufserfahrung habe… weiterlesen

-

Das Ende der Preisträumereien

Jetzt kommt Bewegung in die offenen Immobilienfonds. Ende 2023 startete der eher kleine KanAm-Fonds Leading Cities Invest und nahm eine außerordentliche Bewertungsreduzierung um zehn Prozent vor. Nun folgte das viel größere… weiterlesen

-

Die Ruhe vor dem Sturm

10.000 AnlegerInnen der Vermögensanlagen ProReal Europa 9 (PRE9) und ProReal Europa 10 (PRE10) wissen wenig über die Folgen des Insolvenzantrages bei ihrem Investment in die SC Finance Four GmbH. Noch weniger… weiterlesen

-

Verschwundene Versprechen

Liebe Leserinnen und Leser, wer glaubt schon an 200 Prozent Rendite in drei Jahren? Offenbar sehr viele renditehungrige InvestorInnen aus Deutschland, Österreich, Spanien und der Schweiz, wie ein kürzlich bekannt gewordener… weiterlesen

-

Angriff auf Prospektvermeidungsstrategien

Heute Nachmittag verschickte die BaFin eine eher überraschende Meldung. Es handelt sich um eine Warnmeldung zu verschiedenen asuco Zweitmarktangeboten: „Die Finanzaufsicht BaFin hat Anhaltspunkte dafür, dass die asuco Vertriebs GmbH in… weiterlesen

-

Fehlgriffe bei der Fundingauswahl

Liebe Leserinnen und Leser, kürzlich fand eine mündliche Verhandlung gegen Engel & Völkers Digital Invest beim Landgericht Berlin wegen des gescheiterten Crowdfunding-Projekts „Atelier-Wohnungen an der Burg II“ statt. Die Verteidigung der… weiterlesen

-

Von Autokraten bis zu Banditen

Liebe Leserinnen und Leser, angesichts übermächtiger Autokratien und deren Vorteile kürzerer Entscheidungsprozesse wird viel vom Untergang der Demokratie geschrieben. Im Bereich der geschlossenen Fonds hatte Mitbestimmung noch nie einen hohen Stellenwert.… weiterlesen

-

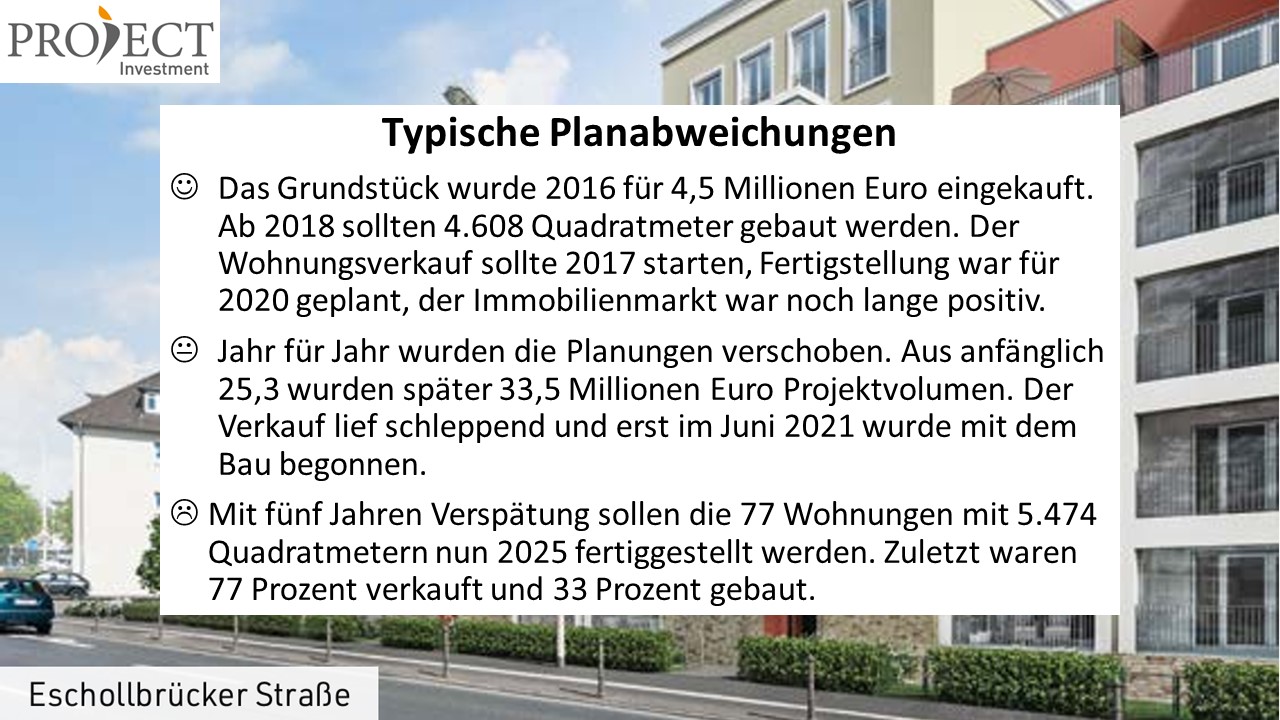

Borsigturm als Krisenauslöser

Es ist ruhig geworden um die seit August 2023 mit zahlreichen Insolvenzen kämpfende PROJECT-Gruppe. Zwischenzeitlich laufen über 100 Insolvenzverfahren. Überwiegend regiert Rechtsanwalt Volker Böhm als Verwalter bei den mittelbaren Assets der… weiterlesen

-

Kryptische Bankpleite bei Renell

Liebe Leserinnen und Leser, falls Sie schon einmal von der Renell Wertpapierhandelsbank gehört haben, dann wissen Sie vielleicht, dass diese vorläufig insolvent ist (Amtsgericht Frankfurt, 810 IN 440/24 R). Erfolgreich war… weiterlesen

-

Schutzlose VerbraucherInnen

Liebe Leserinnen und Leser, diese Woche endete die Frist zur Einreichung von Vorschlägen für den Bundespreis Verbraucherschutz 2024. Mitte Mai wird die Jury mit vierzehn Mitgliedern aus Politik, Zivilgesellschaft, Wissenschaft und… weiterlesen

-

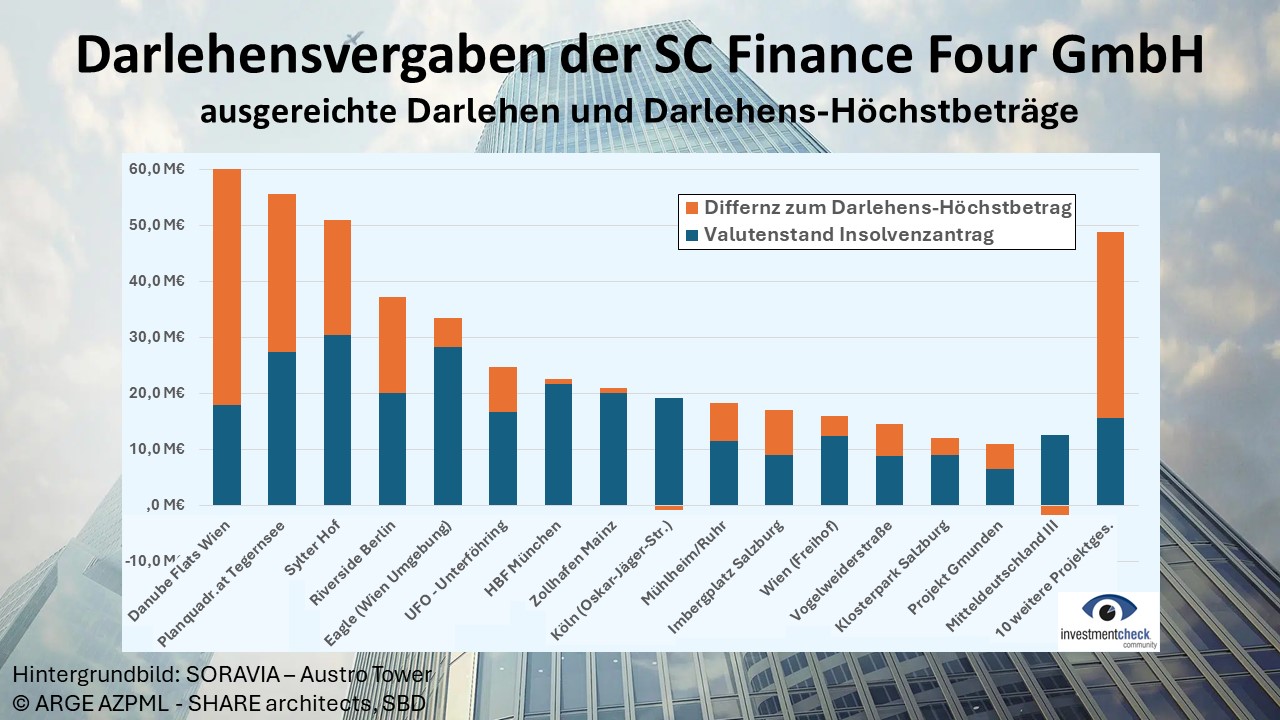

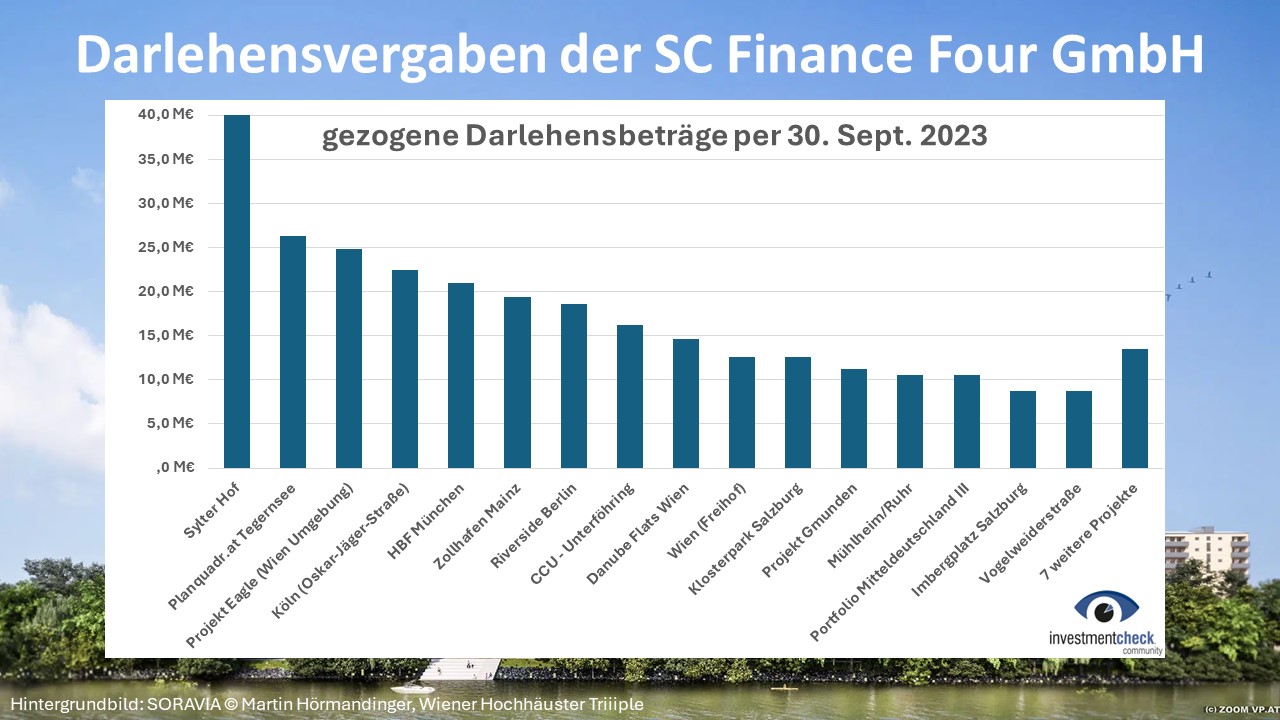

Drohender Totalausfall

Für 11.000 AnlegerInnen der Vermögensanlagen ProReal Europa 9 (PRE9) und ProReal Europa 10 (PRE10) sind die Informationen aus dem Insolvenzantrag ihres Investments SC Finance Four GmbH (SCF4) ein Aneinanderreihung von Hiobsbotschaften.… weiterlesen

-

d.i.i.-Fonds 14 ist insolvent

Dirk Hasselbring als Geschäftsführer der d.i.i. Investment GmbH teilte den AnlegerInnen des d.i.i.-Fonds 14 mit, dass bei der d.i.i. 14. Neubau E GmbH ein Insolvenzantrag gestellt wurde. Heute informierte das Unternehmen… weiterlesen

-

Erneute Millionenverluste bei ThomasLloyd

Mit den vier Fonds CTI20, CTI Vario D, CTI 5D und CTI 9D sammelte ThomasLloyd 753 Millionen Euro bei 27.800 AnlegerInnen. Wesentlicher Geldempfänger war die ThomasLloyd Cleantech Infrastructure Holding GmbH (TL… weiterlesen

-

Beschäftigungsprogramm für Insolvenzverwalter

Liebe Leserinnen und Leser, kennen Sie den Anlegerschutzbrief des Aktionsbundes Aktiver Anlegerschutz? Pro Quartal freue ich mich auf dieses Magazin, das gebündelt zu Themen aus dem Grauen Kapitalmarkt informiert. Klar deckt… weiterlesen

-

BaFin-Versagen bei der dii-Milliardenpleite

Die in Wiesbaden ansässige D.I.I. Deutsche Invest Immobilien AG hat vor Ostern ausgewählte Journalisten über den Antrag auf Eröffnung eines Regelinsolvenzverfahrens informiert. Die bis zuletzt geführten Gespräche mit möglichen Finanzierungspartnern konnten… weiterlesen

-

Ostersuche nach Antworten

Liebe Leserinnen und Leser, natürlich war die One Group und der Insolvenzantrag mit Eigenverwaltung bei der SC Finance Four erneut das bestimmende Thema diese Woche. Der Wunsch-Sachwalter Dr. Jan Markus Plathner… weiterlesen

-

Zweidrittel des Geldes sind weg

Liebe Leserinnen und Leser, 400 FinanzanlagenvermittlerInnen besuchten ein sehr kurzfristig von der One Group organisiertes Webinar. Als Fachjournalist kenne ich einige davon und war mit dabei, als die Kanzlei Semper Fidelis… weiterlesen

-

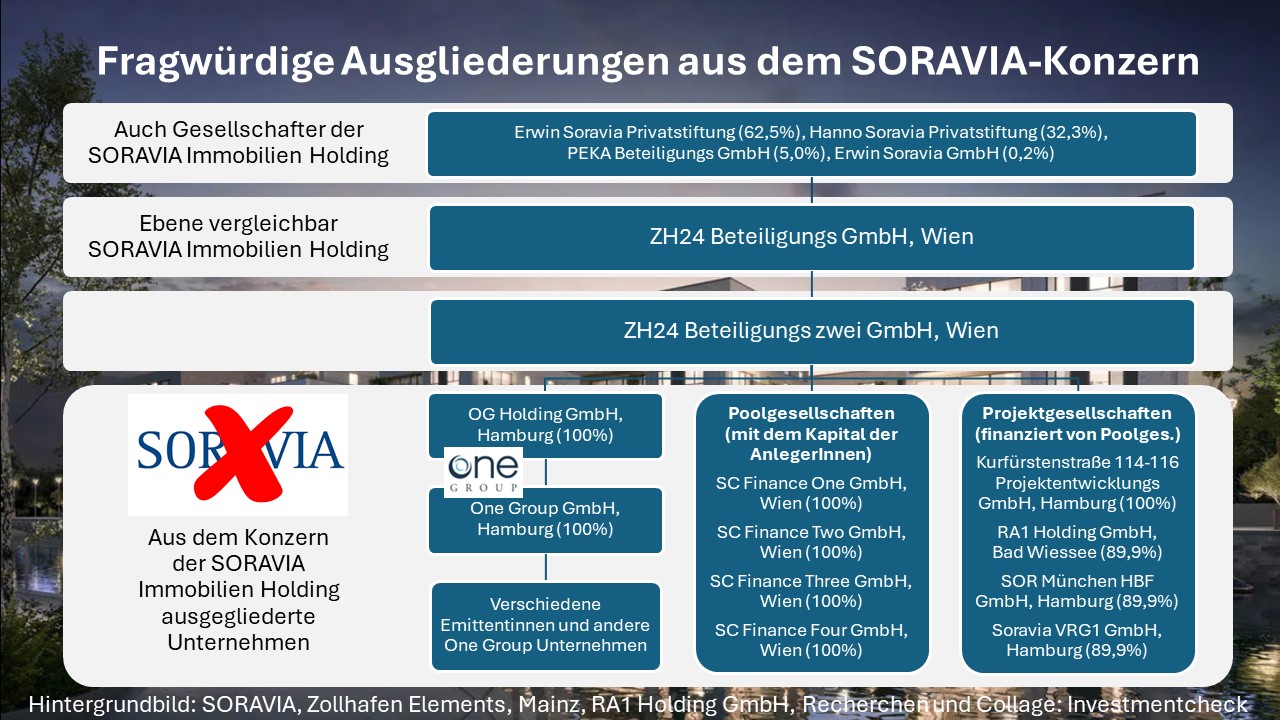

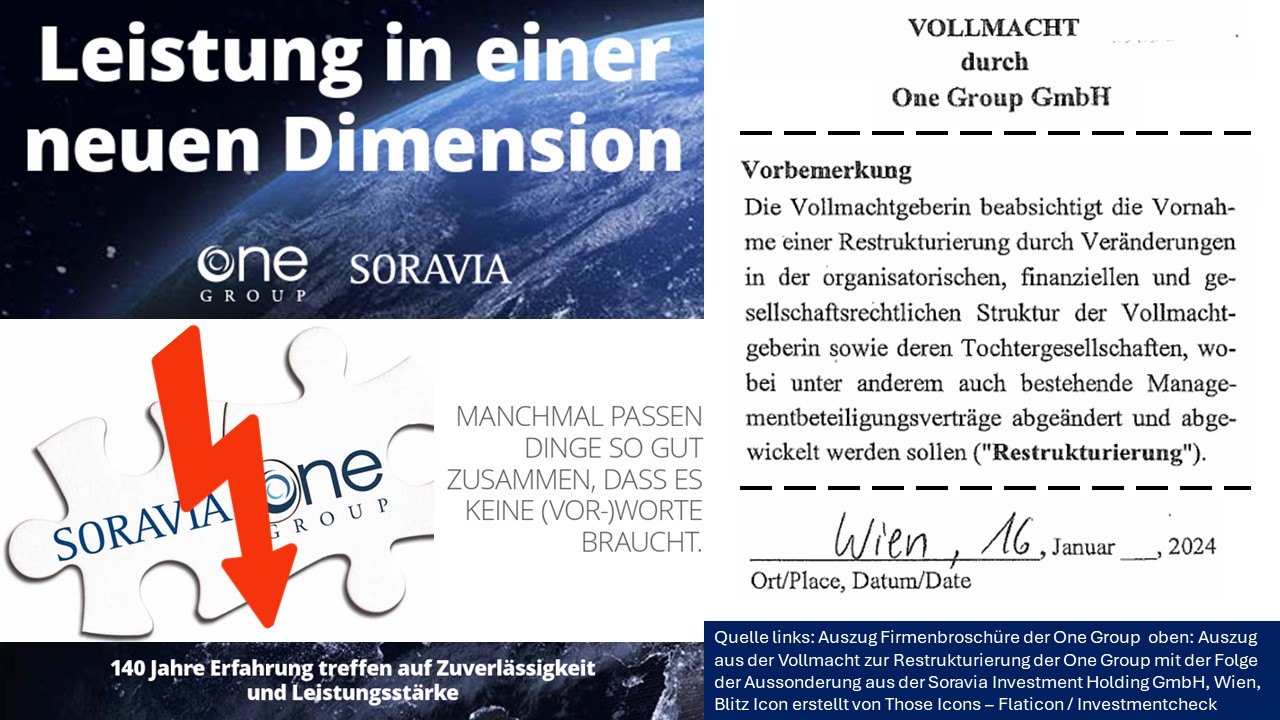

Insolvenztourismus der SORAVIA

SORAVIA wollte hoch hinaus – Deutsche AnlegerInnen werden jetzt tief fallen AnlegerInnen der One Group müssen immer mehr um ihr Geld zittern. In einer Mitteilung an den Vertrieb der ProReal-Produkte wurde… weiterlesen

-

Von Verschiebung bis Schiebung

Liebe Leserinnen und Leser, wenn im Fußball Schiebung gerufen wird, dann wird damit ein unredliches Verhalten oder eine – zumindest gefühlt – unberechtigte Bevorzugung zum Ausdruck gebracht. Wenn etwas verschoben wird,… weiterlesen

-

AnlegerInnen zahlen die Zeche

Liebe Leserinnen und Leser, es sollte eine frohe Botschaft sein. Vor ein paar Tagen informierte der Insolvenzverwalter Volker Böhm darüber, dass zwei Darmstädter PROJECT-Immobilien fertiggestellt werden. Das Bauunternehmen MAUSS-Bau wird sowohl… weiterlesen

-

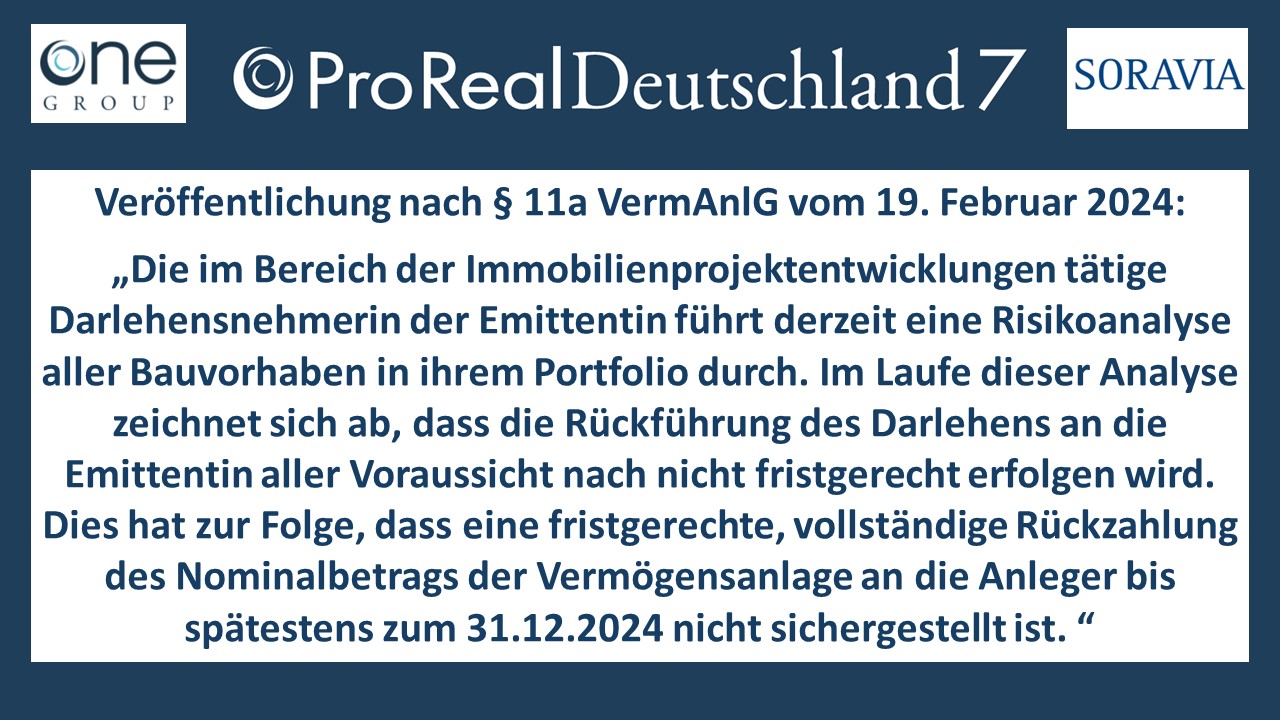

SORAVIA restrukturiert One Group

Am 25. Januar meldete die One Group die Neustrukturierung der Geschäftsführung. Man wolle „in den kommenden Monaten attraktive, neue Investmentprodukte anbieten“. Am 19. Februar räumte die One Group Rückzahlungsprobleme beim ProReal… weiterlesen

-

BUMM, seid ruhig Ihr AnlegerInnen

Liebe Leserinnen und Leser, im Dezember 2023 begann für 11.000 AnlegerInnen der One Group eine Zitterpartie. Damals hat das Emissionshaus ihre VermittlerInnen der ProReal-Angebote Deutschland 7 und 8 sowie ProReal Europa… weiterlesen

-

Drohende Nichtzahlung bei ProReal 7

Alle warten derzeit gespannt auf Neuigkeiten bezüglich der Risikoanalyse des Immobilienportfolios der SORAVIA-Gruppe. Im Dezember wurden für Ende Januar erste Bewertungsergebnisse erwartet, die im Februar einer weiteren Prüfung unterzogen werden sollten.… weiterlesen

-

Fabulöse Versprechen an die Crowd

Liebe Leserinnen und Leser, diese Woche fühlte ich mich an meine Jugend erinnert. Vor 40 Jahren begann ich eine Ausbildung zum damals noch angesehenen Bankkaufmann und habe in der Zeit in… weiterlesen

Suche

Schlagwörter

Antje Grieseler BaFin Bewertung Container Crowdfunding Deutsche Lichtmiete Direktinvestment Direktinvestments Exporo Finanzaufsicht fragwürdig Georg Hetz Geschlossene Fonds Gläubigerversammlung Heinz Roth HTB IG-Leo Insolvenz Insolvenzanfechtungen Leistungsbilanz Leonidas Michael Jaffé Nachrangdarlehen One Group P&R PIM Gold pleite Probleme Project Project Investment ProReal Rainer Langnickel Ralf Schamberger Rüdiger Weiß Schneeballsystem Schwarmfinanzierung SORAVIA Stefan Keller ThomasLloyd UDI Umwelt Direkt Invest unseriös Vermögensanlagen Vermögensanlagengesetz zweifelhaft