Vorgeschichte. Von 2014 bis Anfang 2016 sammelte Buss mit zehn Direktinvestments in Offshore-Container insgesamt 46,8 Millionen Euro sowie weitere 18,5 Millionen US-Dollar ein. Von spitzenmäßigen Verdienstchancen und einem „wachstumsstarken Markt“ war die Rede: „Werden Sie Käufer und gleichzeitig Vermieter – an bonitätsstarke Ölgesellschaften.“ Von den bonitätsstarken Ölgesellschaften hatten die Anleger nichts, wie sie im Frühjahr 2016 erfuhren. Bereits nach wenigen Problemmonaten kapitulierte die Mietgarantin aus der Buss-Gruppe.

Quelle: Auszug aus einem Werbeflyer von Buss Capital für Offshore-Container

Leistungsbilanz. Mit „Buss Capital: Leistungsbilanz für das Geschäftsjahr 2016“ ist eine kürzlich veröffentlichte 86-Seiten umfassende Broschüre überschrieben, die über die Leistungen der Gruppe Aufschluss geben soll. Der Umfang lässt zumindest eine ausführliche Dokumentation vermuten. In Wirklichkeit müsste allerdings „Teil-Leistungsbilanz“ oder „Halbwahrheiten“ darüber stehen. Zum Offshore-Debakel ist nur nichtssagend zu lesen: „Unsere Aktivitäten im Offshore-Containermarkt haben wir ab Anfang 2016 eingestellt. In Folge des Ölpreisverfalls und der eingetrübten Weltwirtschaft ist der Bedarf an Offshore-Containern bis heute deutlich geschrumpft.“ Was wohl ein Investor von Offshore-Containern denkt, der die Überschrift im Editorial liest: „Assetmanagement heißt, Investitionsstrategien vorausschauend an Marktgegebenheiten zu orientieren.“

Quelle: Angaben Buss Capital, eigene Berechnungen

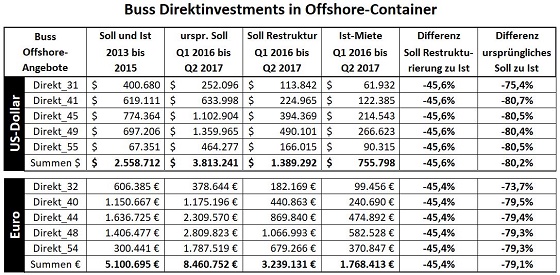

Direktinvestments. Erst mühsam musste Investmentcheck die komplette Wahrheit zusammen tragen. In einer „Leistungsbilanz der Buss-Containerdirektinvestments“ finden sich zwar die zehn Offshore-Angebote, aber die Soll-Ist-Abweichung wird auf Basis der Sollzahlen gemäß Restrukturierungskonzept berechnet. Das täuscht über das wahre Ausmaß fehlender Mieten hinweg. Wie die obige Tabelle zeigt, sind es eben nicht 46 Prozent Zielverfehlung, sondern happige 80 Prozent.

Loipfinger’s Meinung. Eine Leistungsbilanz, die nur Teile der Leistung zeigt, ist für einen seriösen Anbieter eigentlich ein No-Go. Dann noch in einer Nebenleistungsbilanz über Containerinvestments zu berichten, und dort die Ist-Ergebnisse irgendwelchen Soll-Ergebnissen einer Restrukturierungsplanung gegenüber zu stellen, ist wirklich zweifelhaft. Meine persönliche Meinung zu Buss Capital sinkt immer weiter. Zumal der Anbieter noch Anfang 2016 Offshore-Container verkaufte, für die sie dann wenige Monate später den Bankrott der konzerneigenen Mietgarantin erklärte. Und zu so einer Unternehmensgruppe gehört mit der Buss Investment GmbH eine aufsichtsrechtlich zugelassene Kapitalverwaltungsgesellschaft.